В современных условиях, когда вопросов, связанных с финансами, становится все больше, банковская система России занимает ключевое место в экономическом развитии страны. На тему банковской деятельности написано немало исследований и курсовых проектов, однако потребность в качественном анализе и понимании механизмов её функционирования остается актуальной. Эффективная работа банков напрямую влияет на стабильность экономики и благосостояние населения.

В данном курсовом проекте мы постараемся рассмотреть основные аспекты, связанные с деятельностью банков, их роль в финансовой системе, а также механизмы, которые регулируют их работу. Используя предоставленную информацию и научные источники, мы стремимся не только углубить понимание, но и предоставить помощь тем, кто готов написать курсовую работу на данную тему.

Актуальность выбранной темы не вызывает сомнений, так как осознание функций и важности банков в обществе помогает разобраться в более широких экономических вопросах и формирует грамотное финансовое поведение. Ознакомившись с основными положениями нашей работы, читатель сможет получить представление о сложной структуре банковской системы и её влиянии на жизнь каждого гражданина.

Структура банковской системы России и ее ключевые компоненты

Банковская система России представляет собой сложный механизм, состоящий из различных уровней и учреждений, которые обеспечивают финансовую стабильность и развитие экономики. Основные компоненты этой системы включают Центральный банк Российской Федерации, коммерческие банки, специализированные кредитные организации и систему страхования вкладов.

Центральный банк, или Банк России, выполняет ключевую роль в регулировании денежной массы, поддержании стабильности рубля и надзоре за финансовыми учреждениями. Он разрабатывает и осуществляет денежно-кредитную политику, контролируя inflation-targeting и устанавливая ключевую процентную ставку.

Коммерческие банки являются важными участниками банковской системы, предоставляя услуги как физическим, так и юридическим лицам. Они осуществляют кредитование, привлечение депозитов, валютные операции и другие виды финансовых услуг. Важно отметить, что в рамках курсовой работы на тему банковской системы стоит обратить внимание на разнообразие коммерческих банков – от крупных универсальных до небольших специализированных.

Специализированные кредитные организации, такие как инвестиционные и ипотечные банки, выполняют конкретные функции, что позволяет более эффективно обслуживать потребности различных секторов экономики. Эти организации часто требуют отдельных исследований в рамках курсового проекта, чтобы углубить знание о их роли и влиянии на банковскую систему.

Не менее важным является механизм страхования вкладов, который способствует доверии вкладчиков к банкам и обеспечивает защиту их средств в случае банкротства кредитной организации. Эта система играет важную роль в стабилизации финансового рынка и привлечении средств населения.

Виды банковских учреждений и их особенности

Банковская система России включает в себя различные виды банковских учреждений, каждое из которых выполняет уникальные функции и имеет свои особенности. Основные типы банков можно разделить на центральные, коммерческие, специализированные и кредитные союзы.

Центральный банк России, как главный финансовый регулятор, отвечает за монетарную политику страны и стабилизацию национальной валюты. Его деятельность включает в себя контроль над финансовыми институтами, управление золотовалютными резервами и осуществление эмиссии денег.

Коммерческие банки предоставляют широкий спектр услуг, включая кредитование, привлечение депозитов и проведение расчетов. Эти учреждения могут быть универсальными, предлагая услуги индивидуальным клиентам и бизнесу, либо специализированными, сосредоточенными на определенных сегментах рынка.

Специализированные банки занимаются узкоспециальными операциями, такими как инвестиционное банкинг, ипотечное кредитование или факторинг. Эти учреждения ориентированы на конкретные потребности клиентов и предлагают более специализированные услуги.

Кредитные союзы формируются на основе членства, позволяя участникам объединяться для совместного получения финансовых услуг. Они предлагают более выгодные условия по займам и депозитам, чем традиционные банки, за счет снижения операционных расходов.

При написании курсовой работы или курсовика на тему банковской системы важно учитывать специфику каждого вида банковского учреждения, чтобы глубже понять их роль в экономике России. В результате такого исследования можно получить полезные знания и навыки для курсового проекта.

Основные функции банков в российской экономике

Банковская система России выполняет множество ключевых функций, способствующих стабильности и развитию экономики. Рассмотрим основные из них.

| Функция | Описание |

|---|---|

| Привлечение вкладов | Банки принимают средства граждан и организаций на депозитные счета, обеспечивая безопасность сбережений. |

| Кредитование | Регулярно выдают кредиты на различные нужды, что способствует развитию бизнеса и улучшению жизненных условий населения. |

| Платежные услуги | Организуют расчетные механизмы, позволяя проводить безналичные расчеты и обеспечивать swift-переводы. |

| Инвестиционные услуги | Предлагают услуги по размещению средств в инвестиционные инструменты, помогая увеличить капитал клиентов. |

| Консалтинговые услуги | Предоставляют консультации по финансовым вопросам, позволяя клиентам принимать обоснованные решения. |

Для студентов и специалистов, интересующихся вопросами банковской деятельности, важно углубляться в эту тему. Если вам необходимо написать курсовой проект на тему банковской системы, вы можете заказать помощь у экспертов. Они помогут разобраться в сложных аспектах и предоставить необходимую информацию для успешного выполнения курсовика.

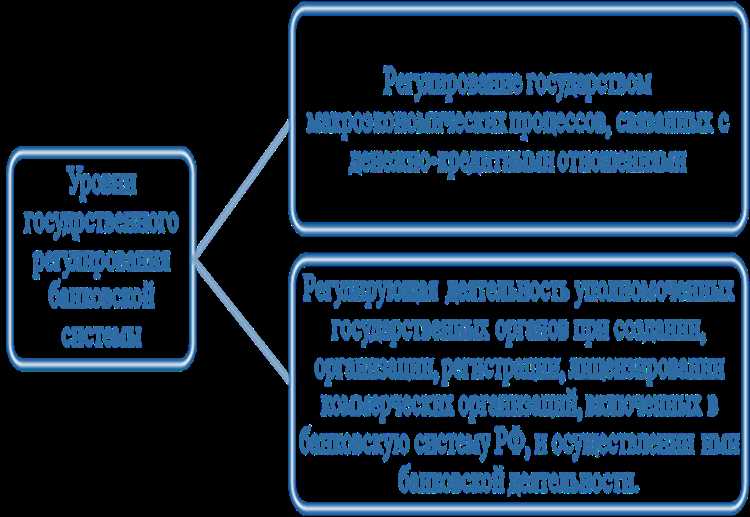

Регулирование банковской деятельности: ключевые нормы и требования

Регулирование банковской деятельности в России основывается на ряде ключевых норм и требований, направленных на обеспечение стабильности финансовой системы и защиту прав клиентов. Ниже представлены основные аспекты, касающиеся регулирования банков.

- Лицензирование банков: Для ведения банковской деятельности требуется получение лицензии от Центрального банка РФ. Это позволяет контролировать качество и надежность банков.

- Капитализация: Банк обязан поддерживать обязательный капитал на определенном уровне, что способствует его финансовой устойчивости. Каждому банку предписаны минимальные требования к капиталу.

- Рациональное управление рисками: Банк должен разработать и внедрить механизмы оценки и управления рисками, включая кредитные, рыночные и операционные риски.

Соблюдение этих норм предоставляет клиентам уверенность в надежности и стабильности банка.

- Соблюдение законодательства: Банк должен соответствовать требованиям законодательства РФ, включая законы о борьбе с отмыванием денег и финансированием терроризма.

- Отчетность: Регулярная отчетность перед Центральным банком включает данные о финансовом состоянии, активности и соблюдении нормативов.

- Защита прав потребителей: Банк обязан предоставлять услуги, соблюдая права клиентов, включая прозрачность условий и тарифов.

Если вы пишете курсовик на тему «Регулирование банковской деятельности», важно уточнить, какие именно нормы и требования регламентируют функционирование банков. Заказать помощь по данной теме можно в специализированных организациях, которые помогут разобраться в особенностях регулирования.

Курсовой проект может включать детальный анализ норм, влияющих на банковскую деятельность, что позволит полноценно раскрыть тему.

Тенденции и инновации в банковском секторе России

Сектор банковских услуг в России претерпевает значительные изменения, о которых важно упомянуть в курсовой работе. Развитие технологий, таких как блокчейн и искусственный интеллект, активно внедряется в практику отечественных банков. Эти инновации не только оптимизируют процессы, но и улучшают клиентский опыт.

Одной из ключевых тенденций является переход на цифровые платформы. Банки предлагают услуги в режиме онлайн, что значительно упрощает взаимодействие с клиентами. Заказать кредит или открыть счет стало возможным за считанные минуты, что ранее требовало много времени и усилий.

Также стоит отметить рост популярности mobile banking. Приложения позволяют пользователям управлять своими финансами в любое время и в любом месте. В курсовом проекте можно рассмотреть примеры успешных мобильных решений, которые активно применяются в российских банках.

В последние годы наблюдается также увеличение интереса к экосистемам. Банки стремятся создавать комплексные предложения, объединяющие финансовые и нефинансовые услуги. Это позволяет привлечь больше клиентов и повысить их лояльность. Написать работу по этой теме можно, исследуя различные примеры интеграции финансовых сервисов с другими услугами.

Необходимо также учитывать, что с увеличением цифровизации появляется и необходимость в обеспечении безопасности данных клиентов. Банки активно внедряют технологии защиты информации, что становится важным аспектом конкурентоспособности. Помощь в изучении этого вопроса может быть полезной для написания курсовика.

Таким образом, исследование тенденций и инноваций в банковском секторе России открывает широкий спектр тем для анализа. Учитывая динамику изменений, будущие курсовые работы и проекты будут往ять актуальной информацией и практическими примерами успешных трансформаций.

Риски и проблемы, с которыми сталкиваются российские банки

Российские банки сталкиваются с рядом рисков и проблем, которые могут значительно влиять на их деятельность и устойчивость. Основные из них включают:

- Кредитные риски: Невозврат кредитов со стороны заемщиков может привести к убыткам для банка.

- Ликвидные риски: Недостаток ликвидных средств может вызвать сложности в выполнении обязательств перед клиентами.

- Рыночные риски: Изменения курсов валют и процентных ставок оказывают влияние на финансовые результаты банков.

- Операционные риски: Уязвимость внутренней инфраструктуры и ошибки сотрудников могут привести к финансовым потерям.

- Репутационные риски: Негативные отзывы со стороны клиентов могут повлиять на доверие к банку.

Кроме того, банки сталкиваются с экономической нестабильностью, что вызывает необходимость защиты от внешних негативных факторов. Некоторые из проблем можно решить через научные исследования и курсовые проекты на тему банковского дела.

Студенты часто выбирают темы для курсовых работ, связанные с анализом рисков, чтобы глубже понять механизмы функционирования банков. Заказать курсовик на эту тему можно у различных учебных центров.

Важно отметить, что успешное управление рисками требует постоянного мониторинга и внедрения современных технологий в банковскую деятельность.

Обращение за помощью к профессиональным консультантам может помочь в разработке эффективных стратегий управления рисками.